简体中文

繁體中文

English

Pусский

日本語

ภาษาไทย

Tiếng Việt

Bahasa Indonesia

Español

हिन्दी

Filippiiniläinen

Français

Deutsch

Português

Türkçe

한국어

العربية

EUR/USD Pronóstico Semanal.

Extracto:Los compradores del EUR/USD se tomaron un respiro esta semana pasada, dejando al debilitado Dólar estadounidense (USD) cierto margen para avanzar ligeramente. El par EUR/USD bajó desde su apertura del lunes en 1.0938 y se estableció en torno a 1.0890.

Los datos estadounidenses favorecen al Dólar

El Dólar comenzó la semana con el pie izquierdo a pesar de la tibieza de los mercados, pero el jueves se vio favorecido por la publicación de datos mixtos en Estados Unidos. Por un lado, el Índice de Precios de Producción (IPP) para la demanda final subió un 0.6% en febrero, por encima del 0.3% de enero. El dato interanual se situó en el 1.6%, por encima del 1.0% anterior, y ambas cifras superaron las expectativas. La noticia se conoció después de que el país publicara un Índice de Precios al Consumo (IPC) superior al previsto, aunque ligeramente inferior al de enero.

También el jueves, EE.UU. informó de que las solicitudes iniciales de subsidios estatales de desempleo cayeron a 209.000, cifra desestacionalizada, en la semana finalizada el 8 de marzo, mejor que la previsión de 219.000, señal de que el mercado laboral sigue ajustado. Por último, el consumo sigue restringido, ya que las ventas minoristas aumentaron un modesto 0.6% intermensual en febrero.

Al otro lado del Atlántico, la economía europea sigue teniendo dificultades para mostrar avances. La producción industrial de la Eurozona se desplomó un 6.7% interanual en enero, mientras que Alemania confirmó la tasa del Índice Armonizado de Precios al Consumo (IPCA) en el 2.7% interanual en febrero.

Los responsables del Banco Central Europeo (BCE) han estado bastante ocupados en los últimos días, pero no han logrado impresionar. Los responsables del BCE se mostraron optimistas pero prudentes, y sugirieron que el banco central podría empezar a relajar su política monetaria en junio. Está claro que los responsables políticos pretenden reducir el impacto de tal decisión en los mercados financieros, anticipando el movimiento con mucha antelación para que el interés especulativo lo digiera antes de que se produzca.

Próximo anuncio de la Reserva Federal

Y, por supuesto, el BCE no está solo en este camino. La Reserva Federal (Fed) pretende lo mismo. El próximo miércoles, la Fed anunciará su decisión sobre política monetaria, y se prevé que mantenga los tipos sin cambios. El banco central también presentará el Resumen de Proyecciones Económicas (SEP), o el “gráfico de puntos”, que ofrece nuevas opiniones sobre las expectativas de inflación y crecimiento de los responsables políticos, junto con los posibles cambios de tasas para este año y los siguientes. El documento, que se publica trimestralmente, indicaba anteriormente que los funcionarios estaban dispuestos a realizar tres recortes de tipos durante 2024.

La Fed ha mantenido los tipos estables desde que elevó el principal índice de referencia hasta el 5.25%-5.50% en la reunión de julio de 2023, el nivel más alto en más de dos décadas. El objetivo de los responsables de la política monetaria era controlar la inflación, que alcanzó un máximo del 9.1% interanual en junio de 2022, y podría decirse que se acercaron al éxito, ya que el Índice de Precios al Consumo (IPC) registró un aumento interanual del 3.2% en febrero. Cabe recordar que el objetivo de los bancos centrales es mantener la inflación en torno al 2%, lo que obliga a los responsables de la política monetaria a mantener una postura prudente frente al abandono de las tasas récord.

Por último, es importante mencionar que los últimos datos macroeconómicos de EE.UU., que sugieren un mercado laboral aún tenso junto con un ritmo lento de relajación de la inflación, han aumentado las expectativas a un menor recorte de las tasas. Los mercados están considerando una posible revisión del gráfico de puntos, reduciendo los recortes de 75 puntos básicos (pb) previstos para 2024 a 50 pb.

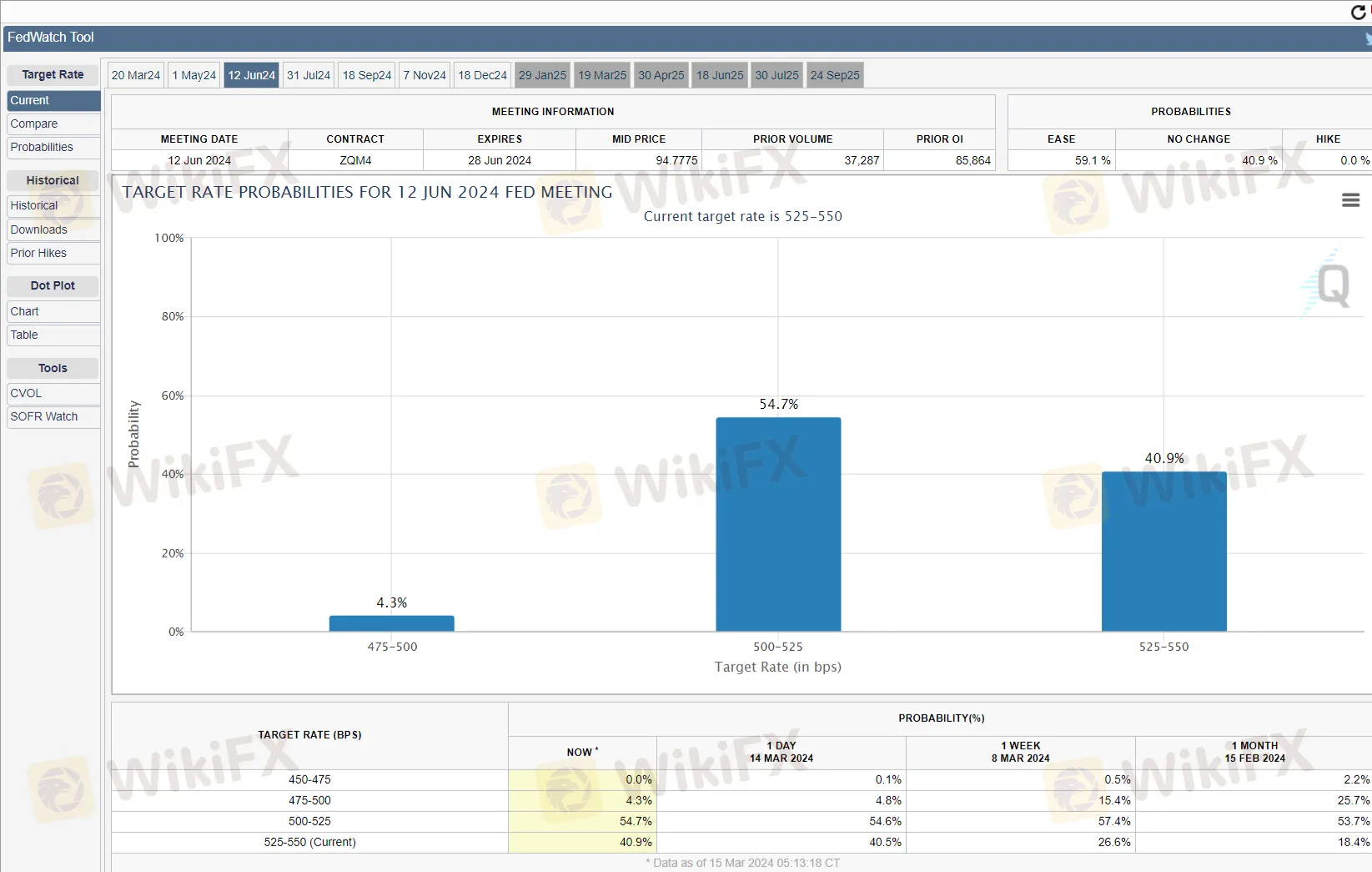

Los futuros sobre tipos de interés en EE.UU. también han reducido las probabilidades de un recorte de tipos en la reunión de junio a aproximadamente el 54%, según la herramienta FedWatch del CME, desde más del 57% hace una semana.

En general, si el banco central opta por relajar la política monetaria, el Dólar estadounidense se debilitará. Por otro lado, si el banco central reduce realmente las probabilidades de recortes de tipos, el Dólar podría prolongar su modesta recuperación semanal tras la Fed. Por el contrario, el Dólar podría caer si las autoridades siguen siendo optimistas y se prevén tres recortes de tasas para 2024.

La semana que viene, la Eurozona publicará la estimación definitiva del Índice Armonizado de Precios al Consumo (IPCA) de febrero, que se espera se confirme en el 3.1% interanual, y la estimación preliminar de la confianza del consumidor de marzo. Asimismo, Alemania publicará la encuesta ZEW de marzo sobre el sentimiento económico, el Índice de Precios de Producción (IPP) de febrero y la encuesta IFO de marzo sobre las condiciones y expectativas empresariales.

Por último, el Banco Comercial de Hamburgo (HCOB) y S&P Global publicarán a finales de semana las estimaciones preliminares de los índices de gestores de producción (PMI) de marzo para la UE y Estados Unidos.

Perspectiva técnica del EUR/USD

Por segunda semana consecutiva, el par EUR/USD se encontró con vendedores en torno al 61.8% de retroceso de Fibonacci de la caída en el gráfico diario de 1.1139 a 1.0694 en 1.0971, que sigue siendo un nivel de resistencia crítico. Por otra parte, el par se mantuvo por encima del 38.2% de retroceso de la misma caída en 1.0865, lo que sugiere que el par podría reanudar su avance.

Las lecturas técnicas en el gráfico semanal limitan las posibilidades de una caída más pronunciada. El EUR/USD no sólo se mantiene por encima de la media móvil simple (SMA) de 20 semanas con pendiente alcista que converge con el soporte de Fibonacci mencionado, sino que el indicador Momentum giró al alza dentro de niveles positivos. Al mismo tiempo, el Índice de Fuerza Relativa (RSI) se mantiene sin dirección dentro de niveles positivos, actualmente en torno a 53. Por último, la SMA de 200 converge con la parte superior del rango, situándose plana en torno a 1.1140 y reforzando la relevancia del nivel.

Las lecturas técnicas en el gráfico diario mantienen el riesgo sesgado al alza a pesar de la última caída. El EUR/USD se mueve por encima de todas sus medias móviles, con la media móvil simple (SMA) de 20 días al alza por encima de las medias más largas también alcistas, aunque todas ellas siguen confinadas en un rango estrecho. Los indicadores técnicos han retrocedido hacia sus líneas medias, borrando las condiciones de sobrecompra alcanzadas la semana pasada. El indicador Momentum mantiene su pendiente descendente, aunque el indicador RSI se ha vuelto plano en torno a 54, lo que sugiere una relajación del interés vendedor. La vela diaria así lo reafirma, ya que el par cotiza en torno a su apertura.

El soporte adicional por debajo del mencionado nivel de 1.0865 podría encontrarse en torno a 1.0820. A continuación se encuentra el mínimo de 1.0794. Una vez por debajo de este último nivel, el caso de una caída más pronunciada hacia 1.0680 estará sobre la mesa.

Por otro lado, la resistencia más allá de la zona de 1.0970 se encuentra en 1.1010, seguida de una zona intermedia en torno a 1.1060 antes del máximo del rango en 1.1140.

WikiFX el aliado de su inversión.

Descargo de responsabilidad:

Las opiniones de este artículo solo representan las opiniones personales del autor y no constituyen un consejo de inversión para esta plataforma. Esta plataforma no garantiza la precisión, integridad y actualidad de la información del artículo, ni es responsable de ninguna pérdida causada por el uso o la confianza en la información del artículo.

leer más

Análisis del mercado del Oro y perspectivas para 2025.

El oro brilla con fuerza en 2025, superando los 3 300 dólares la onza y consolidándose como refugio ante la incertidumbre global. Para América Latina, este auge representa tanto una oportunidad como un desafío: los países mineros podrían beneficiarse de mayores ingresos, pero también enfrentan tensiones sociales, inflación y volatilidad. En este escenario, el oro no solo es un metal precioso, sino un termómetro del rumbo económico regional.

PrimeXBT mejora las condiciones de negociación.

PrimeXBT, bróker global de múltiples activos, ha anunciado el lanzamiento de una importante serie de actualizaciones en sus plataformas de negociación, destinadas a proporcionar un mayor control, una gestión más eficaz del riesgo y una mayor precisión en la ejecución. Las actualizaciones ya están disponibles en MetaTrader 5 (MT5), PXTrader y la plataforma PrimeXBT Crypto Futures.

¡ALERTA! La CNMV advierte del broker SwiftCapitalFX.

La CNMV (Comisión Nacional del Mercado de Valores) publicó el 7 de julio de 2025 una advertencia al público señalando a SwiftCapitalFX como una entidad no autorizada en España para prestar servicios financieros (cnmv.es). En otras palabras, no es un bróker legalmente registrado, lo que implica que no está supervisado ni avalado por las autoridades. Para ti como trader, esto significa que no cuenta con las garantías institucionales que protegen a los inversores en caso de problemas o fraudes.

¿Bybit es un bróker estafa en Colombia? Inversor pierde todo su dinero.

En un mundo donde cada vez más personas buscan nuevas formas de invertir su dinero, el trading de criptomonedas se ha convertido en una opción atractiva. Plataformas como Bybit prometen acceso rápido a los mercados, herramientas modernas y oportunidades de ganancia en tiempo real. Pero detrás de esa fachada, a veces se esconden experiencias dolorosas que terminan en estafa, frustración y pérdida económica. Este es el caso de un ciudadano colombiano que fue víctima de una estafa por medio de un supuesto intermediario de Bybit, y que terminó perdiendo más de un millón de pesos.

Brokers de WikiFX

últimas noticias

¡ALERTA! La CNMV advierte del broker SwiftCapitalFX.

Por qué Goldman Sachs cree que la bolsa puede superar la guerra comercial de Trump y alcanzar nuevos récords

Análisis del mercado del Oro y perspectivas para 2025.

PrimeXBT mejora las condiciones de negociación.

Lula se planta y promete reciprocidad a los aranceles del 50% Trump si no hay cambios

Los autónomos siguen teniendo las pensiones más bajas de España: esto es lo que cobran

El turismo español rebaja al 3,3% su previsión de crecimiento en 2025 por la caída de algunos de los principales mercados emisores

Las 10 noticias más importantes del mundo ahora mismo: 11 de julio de 2025

El bitcoin alcanza un nuevo máximo histórico por encima de los 118.000 dólares

¿Qué pasaría si el BBVA no consigue la mayoría del capital del Banco Sabadell?

Cálculo de tasa de cambio